Veelgestelde vragen

Vind hier wat je zoekt

IB-aangifte

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie IB-aangifte verstuur je een onbeperkt aantal IB-aangiften voor alle perioden tot en met het jaar van je licentie.

Verzend de volgende aangiften en berichten via Fiscaal-online.nl:

- Aangifte IB voor particulieren

- Aangifte IB voor ondernemers

- Partneraangifte en mogelijkheid tot verdeling

- Voorlopig ingevulde aangifte (VIA)

- Servicebericht aanslagen (SBA)

Bij de aanschaf van de licentie IB-aangifte ontvang je 5 credits. Daarmee verstuur je één aangifte. Een partner-aangifte wordt gezien als een tweede aangifte. Wil je meer aangiften versturen? Schaf dan eenvoudig extra credits aan. Credits zijn vanaf € 0,15 beschikbaar, blijven onbeperkt geldig en zijn voor alle soorten aangiften inzetbaar.

Met de licentie IB-aangifte wijzig je ook eenvoudig een voorlopige aanslag.

Via Aangiften > Inkomstenbelasting > Voorlopige aanslag kun je een voorlopige aanslag toevoegen. Hier wijzig je per particulier de voorlopige aanslag inkomstenbelasting.

De voorlopige aanslag is onderdeel van de licentie IB-aangifte en geeft recht op het wijzigen van de voorlopige aanslag voor het komende jaar. Het versturen van een wijziging voorlopige aanslag kost 5 credits.

Inkomstenbelasting is belasting over het inkomen. Het af te dragen bedrag hangt af van je inkomen en vermogen. De inkomensbelasting bestaat uit een drietal boxen, ieder met een eigen belastingtarief.

In box 1 worden het inkomen uit werk en woning belast. Het belastbaar inkomen wordt berekend door alle inkomsten bij elkaar op te tellen. Is er sprake van aftrekposten? Dan worden deze op het inkomen in mindering gebracht. De volgende inkomstenbronnen vallen in box 1:

- Loon uit dienstverband;

- Winst uit onderneming;

- Inkomen uit overige werkzaamheden, bijvoorbeeld freelance opdrachten;

- Sociale uitkeringen en pensioen;

- Inkomen uit lijfrente producten;

- Inkomen uit een transitievergoeding;

- Ontvangen alimentatie;

- Eigenwoningforfait

In box 2 wordt het inkomen uit aanmerkelijk belang belast. Er is sprake van aanmerkelijk belang als een belastingplichtige tenminste 5% van het aandeelkapitaal bezit. Dit geldt alleen voor aandeel in een nv, bv of een coöperatie. Bij de 5%-eis wordt er ook rekening gehouden met indirecte belangen en het belang van de partner.

Box 2 kent twee soorten voordelen. Deze voordelen komen uit dividend en uit vervreemding. Die vervreemdingsvoordelen ontstaat uit bijvoorbeeld de verkoop van aandelen. De kosten die te maken hebben met deze inkomsten zijn vaak aftrekbaar. Alle voordelen uit box 2 worden belast tegen een vast belastingtarief.

In box 3 wordt het vermogen uit sparen en beleggen belast. Hierbij houdt de Belastingdienst rekening met een heffingsvrij vermogen. Tot het vermogen behoort de waarde van spaargeld, beleggingen en bijvoorbeeld een tweede huis. Zijn er schulden? Dan worden deze voor de belasting in box 3 van het vermogen afgetrokken. Hierdoor wordt het belastbaar inkomen lager. Een voorwaarde hiervoor is wel dat de schulden hoger zijn dan de schuldendrempel.

Tip: maak gebruik van de licentie Inkomstenbelasting om snel en eenvoudig jouw IB-aangiften in te dienen.

Heb je een uitnodiging tot het doen van aangifte (aangiftebrief) ontvangen?

Dan ben je verplicht om aangifte te doen. De hoogte van je inkomen en vermogen is daarvoor niet van belang. De aangiftebrief ontvang je vaak in januari of februari per post of via Mijn Overheid.

Dan kan toch een aangifteplicht gelden. De wetgever verplicht de belastingplichtige dan uit eigen beweging om aangifte te doen. Bijvoorbeeld wanneer de belastingplichtige veel vermogen heeft, of als er nog belasting moet worden (bij)betaald.

Ook wanneer voor jou geen aangifteplicht geldt, kun je toch aangifte te doen. Bijvoorbeeld wanneer je geld terugkrijgt omdat je maar een gedeelte van het jaar bij een werkgever hebt gewerkt. De werkgever houdt dan waarschijnlijk teveel loonheffing in, die je met de aangifte inkomstenbelasting terug kunt vragen. Ook wanneer je veel zorgkosten hebt, kan het verstandig zijn om aangifte te doen. Zo kun je de zorgkosten aftrekken in je aangifte.

Wil je aangifte doen? Dit kan tot vijf jaar terug met Fiscaal‑online.nl. Met Fiscaal‑online.nl doe je onbeperkt aangifte inkomstenbelasting voor particulieren en ondernemingen.

Heeft een aangever een fiscale partner? Geef dat aan met het selectievak bij de vraag 'Wil je een aangifte starten met fiscaal partner?'

Wanneer de aangifte eenmal is gestart, kun je niet alsnog een partner toevoegen.Je moet dan de aangifte verwijderen en een nieuwe aanigfte met partner starten.

De aangifte inkomstenbelasting kun je op verschillende manieren doen. De meeste particulieren versturen deze aangifte via de website van de Belastingdienst. Een belastingconsulent loopt bij het doen van aangiften via de Belastingdienst vaak tegen beperkingen aan. De aangiftesoftware van Fiscaal‑online.nl is dan dé oplossing.

Het is van belang dat je aangifte inkomstenbelasting vóór 1 mei door de Belastingdienst is ontvangen. Doe je te laat aangifte? Dan bestaat de kans dat je een verzuimboete ontvangt. Vraag daarom tijdig uitstel aan. Met de licentie uitstelregeling kunnen belastingconsulenten met een beconnummer eenvoudig uitstel aanvragen via Fiscaal‑online.nl.

Verstuur je aangiften voor meerdere personen? Met onze aangiftesoftware verstuur je moeiteloos aangiften voor particulieren en ondernemers. Inloggen bij de Belastingdienst is niet meer nodig. Bovendien ontvang je serviceberichten aanslag (sba's) én de terugkoppeling over de aangifte digitaal in je eigen omgeving.

Om een aangifte inkomstenbelasting (IB) te versturen ga je naar Aangiften > Inkomstenbelasting. Het overzicht geeft een lijst weer van de reeds aangemaakt aangiften.

De aangifte inkomstenbelasting is op dit moment alleen handmatig toe te voegen. Bij het toevoegen van een aangifte inkomstenbelasting selecteer je de particulier waar je aangifte voor wilt doen en het correcte tijdvak.

Maak een keuze bij de aangiftesoort: Winst (voor ondernemers) of Particulier. Is er sprake van een fiscaal partner? Dan kun je dat ook aangeven. Je kunt nu starten met het invullen van de aangifte.

Heb je nog geen particulieren toegevoegd? Deze voeg je eenvoudig toe via 'Particulieren'. Die particulieren selecteer je vervolgens bij het aanmaken van een aangifte inkomstenbelasting.

Doe je aangifte inkomstenbelasting voor een ondernemer? Geef dat aan bij het starten van een nieuwe aangifte. Bij 'Aangiftesoort aangever' en/of 'Aangiftesoort partner' geef je aan om welk type aangifte het gaat.

Wanneer een aangifte Inkomstenbelasting niet verstuurd wordt, kan dat verschillende oorzaken hebben.

Controleer of:

- Je een geldige licentie hebt voor het tijdvak en het type aangifte dat je wilt versturen. Is die licentie nog geen onderdeel van je abonnement? Breid het dan eenvoudig uit via Gebruikersnaam > Mijn producten > Licenties > Bestel.

- Je over voldoende credits beschikt. Credits zijn nodig als betaalmiddel voor het verzenden van aangiften. Je koopt ze eenvoudig bij via Gebruikersnaam > Mijn producten > Credits > Credits bestellen.

- Uit de status van je aangifte blijkt dat deze geweigerd is. Is het niet duidelijk waarom? Neem dan gerust contact met ons op via info@fiscaal-online.nl. Stuur het ontvangen retourbericht mee, dan kunnen we je sneller helpen.

- Er een storing is bij de Belastingdienst. We adviseren daarom tijdig aangifte te doen. Twijfel je of er een storing is bij de Belastingdienst? Kijk dan op de pagina Onderhoud, storingen en mededelingen van de Belastingdienst.

Heb je een fout ontdekt in de aangifte inkomstenbelasting? Met de licentie IB-aangifte pas je een aangifte moeiteloos aan, zonder dat de DigiD van de aangever daarvoor nodig is.

Het is altijd (tot vijf jaar terug) mogelijk om een aangepaste aangifte in te zenden. Als de definitieve aanslag al is opgelegd wordt deze aanvulling in behandeling genomen als een verzoek om ambtshalve correctie .

Met de licentie IB-aangifte geef je snel en eenvoudig correcties door. Is je eerste aangifte al in behandeling genomen? Dan kan het zijn dat je een tweede voorlopige aanslag ontvangt. Deze ontvang je normaal gesproken binnen 6 weken na het indienen van de aangepaste aangifte.

Nabestaanden krijgen bericht van de Belastingdienst als zij aangifte inkomstenbelasting moeten doen voor de overledene. De Belastingdienst stuurt dan een brief en een aangifteformulier voor het jaar van overlijden: het papieren aangifteformulier F.

Met Fiscaal‑online.nl kun je de aangifte voor de overledene ook digitaal doen. Insturen kan dan vanaf 1 januari na het jaar van overlijden. De vooraf ingevulde aangifte over het jaar van overlijden staat klaar vanaf 1 maart na het jaar van overlijden. Ook over eerdere jaren kun je digitaal aangifte doen met Fiscaal‑online.nl.

Als je de aangifte voor 1 januari in wilt dienen, dan moet dit op papier. Dit kan voor de belastingplichtige zelf. Voor de papieren aangifte genereer je in Fiscaal‑online.nl eenvoudig een ingevulde pdf van het aangifteformulier. Deze kun je afdrukken en opsturen naar de Belastingdienst. Op de pdf staan diverse stroomschema's die als hulpmiddel dienen voor het bepalen welke vragen je op papier in moet vullen. Deze stroomschema's worden niet verwerkt door de Belastingdienst en worden door ons daarom niet gevuld. In de pdf kun je overigens wel achteraf nog vragen handmatig invullen of aanpassen. Deze aanpassingen gelden alleen voor de pdf. De gegevens in Fiscaal‑online.nl veranderen daarmee niet. De winstaangifte en de gezamenlijke aangifte voor fiscale partners kan met Fiscaal‑online.nl alleen digitaal.

Op de dag van overlijden stopt het fiscaal partnerschap van de overledene met diens fiscaal partner. De achterblijvende fiscaal partner mag er in de aangifte van het jaar van overlijden wel nog voor kiezen om het gehele jaar als fiscaal partner aangemerkt te worden. Als je kiest voor fiscaal partnerschap, dan kun je nog inkomsten en aftrekposten van na het overlijden verdelen. Voor die verdeling is het nodig dat de inkomsten en aftrekposten vaststaan. Het is daarom verstandig om pas na het jaar van overlijden de aangifte te doen. Kies je ervoor om het hele jaar elkaars fiscale partner te zijn? In dat geval moet je beide aangiften op dezelfde manier invullen. Of allebei online of allebei op papier. Tip. Met Fiscaal‑online.nl kun je vanaf 1 januari na het jaar van overlijden digitaal aangifte doen voor de overledene en de partner samen. Voor 1 januari kun je de aangifte alleen op papier indienen.

De aangifte moet voor 1 mei na het jaar van overlijden bij de Belastingdienst binnen zijn. Als je meer tijd nodig hebt kun je uitstel aanvragen.

Het stroomschema van vraag 2 dient als hulpmiddel om te bepalen of er sprake is van fiscaal partnerschap. De antwoorden op de vragen in het schema worden niet verwerkt door de Belastingdienst. Fiscaal‑online.nl vult deze vragen daarom niet in op de pdf. Het is in de pdf wel mogelijk de vragen van het stroomschema handmatig aan te vullen.

Op de pdf zijn maar een beperkt aantal regels beschikbaar. Als je in de aangifte meer regels hebt ingevuld dan er op de pdf beschikbaar zijn, dan staat op de onderste regel van de pdf het totaal van de overige bedragen uit de digitale aangifte.

In Fiscaal‑online.nl kun je het F-biljet zowel digitaal als op papier indienen. Voor de papieren aangifte genereer je in Fiscaal‑online.nl eenvoudig een ingevulde pdf van het aangifteformulier. Deze kun je afdrukken en meteen opsturen naar de Belastingdienst. Op papier kun je aangifte doen voor de belastingplichtige zelf. De winstaangifte en de gezamenlijke aangifte voor fiscale partners kan met Fiscaal‑online.nl alleen digitaal. Insturen van de digitale aangifte kan vanaf 1 januari na het jaar van overlijden. De vooraf ingevulde aangifte over het jaar van overlijden staat klaar vanaf 1 maart na het jaar van overlijden. Ook over eerdere jaren kun je digitaal aangifte doen met Fiscaal‑online.nl.

Met Fiscaal‑online.nl kun je de aangifte voor de overledene digitaal insturen vanaf 1 januari na het jaar van overlijden. De vooraf ingevulde aangifte staat klaar vanaf 1 maart na het jaar van overlijden. De aangifte over eerdere jaren kun je ook digitaal indienen met Fiscaal‑online.nl.

Vpb-aangifte

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie Vpb-aangifte verstuur je onbeperkt vpb-aangiften voor alle perioden tot en met het jaar van je licentie. Je kunt dus ook aangiften over voorgaande jaren verzenden, als dat nodig is.

Bij de aanschaf van een licentie Vpb-aangifte zijn 5 credits inbegrepen. Daarmee verstuur je één aangifte vennootschapsbelasting. Wil je meer aangiften versturen? Daarvoor schaf je eenvoudig extra credits aan. Credits zijn vanaf € 0,15 beschikbaar, blijven onbeperkt geldig en zijn voor alle soorten aangiften inzetbaar.

De vennootschapsbelasting wordt afgekort als vpb. Deze belasting wordt alleen betaald door ondernemingen met een rechtspersoonlijkheid. Vennootschapsbelasting wordt berekend over de gemaakte winst. Per boekjaar wordt de belastbare winst berekend.

Verstuur snel en eenvoudig je vpb-aangiften met de licentie Vpb-aangiften.

Onder een onderneming met rechtspersoonlijkheid vallen bv's (besloten vennootschappen) en nv's (naamloze vennootschappen). Deze zijn verplicht om aangifte vennootschapsbelasting te doen. Daarnaast kunnen verenigingen en stichtingen ook verplicht worden tot het doen van vpb aangifte. Dit is alleen het geval wanneer deze een winstoogmerk nastreven of concurreren met andere ondernemers. De Belastingdienst beschouwt ze dan als ondernemers.

Let op. Ondernemingen zonder rechtspersoonlijkheid, zoals een eenmanszaak en een VOF, doen geen aangifte vennootschapsbelasting. De winstaangifte is voor deze ondernemers onderdeel van de aangifte inkomstenbelasting.

Binnen een aangifte vennootschapsbelasting is het mogelijk om de balans te importeren. Dit kan met een RGS 3.2 XML bestand. (RGS staat voor referentie grootboek schema, waarbij een standaard indeling van het rekeningschema wordt gehanteerd). Dit type bestand kun je exporteren vanuit je jaarrekeningsoftware.

De import-optie vind je onder 'Balans' in de aangifte vennootschapsbelasting. Met één druk op de knop importeer je zowel de balans als de winst- en verliesrekening.

Bekijk de pagina Koppelingen om te zien vanuit welke jaarrekeningsoftware je jaarcijfers kunt importeren.

In principe moet de aangifte vennootschapsbelasting voor 1 juni van het volgende jaar ingediend worden. Heb je uitstel aangevraagd of een afwijkend boekjaar? Dan krijg je te maken met een andere datum.

Is het boekjaar gelijk aan het kalenderjaar? Dan moet je de aangifte indienen voor 1 juni van het volgende kalenderjaar.

Heb je een gebroken boekjaar? Dan doe je aangifte binnen 5 maanden na het einde van het boekjaar. Ook aangiften voor verlengde boekjaren zijn mogelijk via Fiscaal-online.nl.

Bij een kort boekjaar is de situatie iets anders. Als dit boekjaar eindigt op 31 december moet de aangifte op 1 juni van het volgende jaar binnen zijn. Als het korte boekjaar eindigt in een andere maand, dan doe je aangifte voor 1 april van het volgende jaar.

- Ga vanuit je Dashboard naar Aangiften > Vennootschapsbelasting. Hier vind je een lijst van eerder aangemaakte aangiften.

- Klik op de groene plus om een nieuwe aangifte vennootschapsbelasting toe te voegen.

- Selecteer hier de desbetreffende onderneming en het juiste belastingjaar.

- Na het opslaan van deze gegevens kun je de aangifte invoeren en versturen naar de Belastingdienst.

Let op. Het is belangrijk dat je bij iedere pagina op opslaan klikt.

Heb je een fout ontdekt in de aangifte vennootschapsbelasting? Met de licentie Vpb-aangifte pas je een aangifte moeiteloos aan.

Zolang er nog geen definitieve aanslag is opgelegd, is het mogelijk om een aangepaste aangifte vennootschapsbelasting in te zenden. Heb je voor de eerder verzonden aangifte vennootschapsbelasting al wel een definitieve aanslag gekregen, dan kun je nog wijzigingen doorgeven door bezwaar te maken. Je kunt ook schriftelijk om een navorderingsaanslag vragen als je tot de conclusie bent gekomen dat de aanslag te laag is vastgesteld.

De licentie Vpb-aangifte is geschikt voor de meest voorkomende typen ondernemingen. De aangifte voor agrarische ondernemingen en zeepscheepvaart (tonnageregeling) is hier (nog) geen onderdeel van.

Is dit voor jou een onmisbaar onderdeel? Laat het ons weten via info@fiscaal-online.nl. We plaatsen dit op onze ontwikkellijst zodat hier intern aandacht aan besteed kan worden.

Met de aangifte vennootschapsbelasting van Fiscaal-online.nl kun je ook aangiften voor fiscale eenheden versturen.

- Bij het invullen van de aangifte geef je bij de Algemene gegevens aan of je aangifte doet voor een fiscale eenheid voor de vennootschapsbelasting.

- Onder Fiscale eenheid vul je vervolgens de moedermaatschappij en alle dochtermaatschappijen in. Er zit geen limitering op het aantal dochtermaatschappijen.

- Bij Belastingplichtige vul je de geconsolideerde balans en winst- en verliesrekening in.

Verliezen uit voorgaande jaren geef je op bij Verliesverrekening > Belastbaar bedrag. Is er sprake van belastbare winst waarmee eventuele verliezen verrekend kunnen worden, dan zijn hiervoor invulvelden zichtbaar.

Is er sprake van te verrekenen verlies in het huidige jaar? Dit is enkel mogelijk in het geval van een negatieve belastbare winst.

Deze boek je bij Balans > Winstreserves > Ondernemingsvermogen. Overige reserves mogen per specificatie van de Belastingdienst niet negatief opgegeven worden.

De voorlopige aanslag is inbegrepen bij de licentie Vpb-aangifte en biedt de mogelijkheid voorlopige aanslagen van het komende jaar te wijzigen.

- Ga naar Vennootschapsbelasting > Voorlopige aanslag.

- Wijzig per onderneming de voorlopige aanslag Vennootschapsbelasting.

Het versturen van een wijziging voorlopige aanslag kost 5 credits.

Btw-aangifte

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie Btw-aangifte verstuur je een onbeperkt aantal btw-aangiften naar de Belastingdienst, voor alle perioden vermeld op de licentie.

Bij de aanschaf van de licentie Btw-aangifte zijn twaalf credits inbegrepen, goed voor twaalf aangiften. Dat is alle maandaangiften voor een onderneming, maar bijvoorbeeld ook de kwartaalopgaven van drie ondernemingen voor een heel boekjaar of zelfs voor twaalf ondernemingen de jaaraangifte.

Heb jij veel meer btw-aangiften te versturen? Daar is geen extra, of duurdere licentie voor nodig. Schaf eenvoudig extra credits aan om meer aangiften te kunnen versturen. Credits zijn al aan te schaffen vanaf € 0,15 per stuk. Deze blijven onbeperkt geldig en zijn bruikbaar voor alle licenties.

- Ga vanuit je Dashboard naar Aangiften > Btw-aangifte. Hier vind je een lijst van eerder aangemaakte aangiften.

- Klik op de groene plus om een nieuwe btw-aangifte toe te voegen.

- Kies hierbij uit handmatige invoer of een import via XML/XBRL.

- Klik dan op 'Bestand kiezen' en ga verder bij punt 6.

- Selecteer de onderneming en het tijdvak van de aangifte. Het betalingskenmerk wordt automatisch gegenereerd.

- Voer alle cijfers in bij de juiste onderdelen. De btw wordt automatisch voor je berekend. De berekening van de omzetbelasting toont hoe hoog de totaal te betalen of te ontvangen btw is.

- Indien nodig pas je de cijfers eenvoudig handmatig aan.

- Controleer de cijfers en verstuur de aangifte naar de Belastingdienst.

- De Belastingdienst stuurt vervolgens een retourbericht met de status per e-mail. De status van een aangifte is ook te vinden in het overzicht van de aangiften.

Let op. Is er sprake van een prestatie naar/in het buitenland? Vergeet dan de opgaaf ICP niet.

Je kunt de btw-aangifte importeren met XML en/of XBRL bestanden.

Boekhoud- en CRM-pakketten bieden vrijwel altijd een exportmogelijkheid in deze bestandsformaten. Jouw leverancier kan je vertellen waar je deze exportoptie vindt.

Het is van belang dat je XML- of XBRL-bestand is opgemaakt volgens de NL taxonomie die voor SBR gebruikt wordt.

Deze mag je in een van je volgende btw-aangiften meenemen. Tip. Geef deze correcties meteen bij de eerstvolgende aangifte op, zodat alles weer aansluit.

Dan ben je verplicht een suppletie omzetbelasting in te dienen over het tijdvak waarop de correctie betrekking heeft. Met de licentie Suppletie van Fiscaal‑online.nl kun je een onbeperkt aantal suppletie aangiften omzetbelasting naar de Belastingdienst versturen.

Vanuit het overzicht aangiften een btw-aangifte exporteren:

- In het overzicht van de aangiften vind je aan het einde van elke rij een pdf-icoon.

- Klik op dit pdf-icoon om de pdf te downloaden.

Vanuit de btw-aangifte exporteren:

- Open een btw-aangifte.

- Klik onderaan de pagina op 'Exporteren'.

De btw-aangifte wordt als pdf-bestand opgeslagen. De bestandsnaam heeft het volgende format: 'Bedrijfsnaam-OB-Tijdvak.pdf'.

De export bevat naast de gegevens van de btw-aangifte ook de bedrijfsnaam, het tijdvak van de aangifte, het betalingskenmerk en het rekeningnummer van de Belastingdienst.

Suppletie

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie Suppletie verstuur je een onbeperkt aantal suppletie aangiften omzetbelasting naar de Belastingdienst, voor alle perioden vermeld op de licentie.

Bij de aanschaf van een licentie Suppletie zijn 12 credits inbegrepen, goed voor 12 suppletie aangiften. Heb jij veel meer suppletie aangiften te versturen? Daar is geen extra, of duurdere licentie voor nodig! Schaf eenvoudig extra credits aan om meer opgaven te versturen. Credits zijn al aan te schaffen vanaf € 0,15. Deze blijven onbeperkt geldig en zijn voor alle licenties te gebruiken.

De licentie Suppletie is een aanvulling op een eerder verzonden aangifte omzetbelasting (btw-aangifte). Je corrigeert een aangifte uit het lopende aangiftejaar, of tot maximaal 5 jaar in het verleden.

Heb je in een voorgaande aangifte periode te veel of te weinig btw aangegeven?

Dan ben je verplicht de Belastingdienst hier van op de hoogte te stellen.

In de suppletie geef je de btw-bedragen door alsof je voor het eerst aangifte doet. De suppletie overschrijft dus de eerder opgegeven bedragen bij de Belastingdienst.

Voorbeeld:

Na indienen van je btw-aangifte vinden er wijzigingen plaats in je administratie. Bij ‘leveringen/diensten belasting met hoog tarief’ gaf je eerder € 1.000 op. Na het aanpassen van een aantal facturen, blijkt dat je eigenlijk € 2.500 moet opgeven. In de suppletie omzetbelasting vermeld je dus € 2.500.

- Ga vanuit je Dashboard naar Aangiften > Suppletie. Hier vind je een lijst van eerder aangemaakte aangiften.

- Klik op de groene plus om een nieuwe suppletie aangifte toe te voegen.

- Kies hierbij uit handmatige invoer of een import via XBRL.

- Klik dan op 'Bestand kiezen' en ga verder bij punt 6.

- Selecteer de onderneming en het tijdvak van de aangifte. Het betalingskenmerk wordt automatisch voor je gegenereerd.

- Voer alle cijfers bij de juiste onderdelen in. De btw wordt automatisch voor je berekend.

- Indien nodig pas je de cijfers eenvoudig handmatig aan.

- Controleer de cijfers en verstuur de aangifte naar de Belastingdienst

- De Belastingdienst stuurt vervolgens een retourbericht met de status per e-mail. De status van een aangifte is ook te vinden in het overzicht van de aangiften.

De Suppletie omzetbelasting bestaat uit dezelfde onderdelen als de aangifte omzetbelasting.

In deze rubriek registreer je de omzet binnen Nederland. Hierbij maak je onderscheid tussen leveringen/diensten met hoog en laag tarief. Geef de omzet en de btw op per btw-categorie.

Deze rubriek wordt ingevuld wanneer er sprake is van een levering van goederen of diensten waarbij de btw-heffing naar jou, als afnemer, verlegd is. De leverancier brengt dus geen btw in rekening.

Omzet behaald uit goederen of diensten buiten de EU vul je in bij rubriek 3a. Bij 3b vermeld je de intracommunautaire prestaties (verkopen binnen de EU). Dit zijn de producten of diensten die zijn geleverd binnen de EU. Let op. Het gaat hier alleen om leveringen aan ondernemers in het buitenland, niet voor particulieren.

Heb je goederen of diensten in het buitenland gekocht? En heeft de leverancier geen buitenlandse btw in rekening gebracht? Dan draag je daar omzetbelasting over af in Nederland.

De voorbelasting is de btw die betaald is over ingekochte goederen of diensten. Deze mag je terugvragen aan de Belastingdienst wanneer je btw-plichtig bent. De voorbelasting wordt verrekend met de af te dragen btw.

Heb je meer dan € 1.000 teveel of te weinig btw aangegeven? Dan stuur je een suppletie omzetbelasting. Afhankelijk van de termijn die is verstreken sinds de periode waarop de suppletie betrekking heeft, kan het zijn dat er belastingrente berekend wordt.

Heb je dit belastingjaar, of in de afgelopen vijf jaar te veel btw betaald? Corrigeer dit dan zo snel mogelijk met een suppletie omzetbelasting. Ontvang je vervolgens btw terug van de Belastingdienst, dan ontvang je hierover mogelijk belastingrente (als je langer dan acht weken op de teruggaafbeschikking moet wachten). Belastingrente is een vergoeding voor gemiste rente. Let op. De Belastingdienst keert niet altijd belastingrente uit.

Heb je dit belastingjaar, of de afgelopen vijf jaar te weinig btw betaald? Corrigeer dit dan zo snel mogelijk met een suppletie omzetbelasting. Moet je extra btw betalen aan de Belastingdienst? Dan betaal je hierover mogelijk belastingrente. In sommige gevallen kun je daarnaast een boete krijgen.

Je betaalt geen belastingrente als je:

- de te weinig aangegeven btw binnen het jaar corrigeert; of

- het suppletieformulier instuurt binnen 3 maanden na afloop van het jaar waarin je de btw moest betalen.

Je krijgt geen verzuimboete als een of beide van de volgende voorwaarden geldt:

- het bedrag dat je nog moet betalen, is € 20.000 of lager; of

- het bedrag dat je nog moet betalen, is niet meer dan 10% van de btw die je hebt betaald.

Dien je geen suppletie in, terwijl je te weinig btw hebt aangegeven? Daarop kan een vergrijpboete volgen. Deze is meestal hoger dan een verzuimboete.

Ja dat kan, maar alleen als het te corrigeren bedrag lager is dan € 1.000. In dat geval mag je de correctie meenemen in de eerstvolgende btw-aangifte. Verreken de correctie in de juiste rubriek(en) van de aangifte. In deze situatie ontvang je geen naheffingsaanslag. Let op. Als het te corrigeren bedrag hoger is dan € 1.000, ben je altijd verplicht een aparte suppletie in te dienen bij de Belastingdienst.

ICP-aangifte

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met een licentie ICP-aangifte verstuur je onbeperkt ICP-aangiften voor alle perioden tot en met het jaar waarop je licentie is aangeschaft.

Bij de aanschaf van een licentie ICP-aangifte zijn 12 credits inbegrepen, goed voor 12 aangiften. Dat kan zijn de kwartaalopgaven van 3 ondernemingen voor een heel boekjaar of bijvoorbeeld een jaaropgave voor 12 ondernemingen. Heb jij veel meer ICP-aangiften te versturen? Daar is geen extra, of duurdere licentie voor nodig. Schaf eenvoudig extra credits aan om meer opgaven te versturen. Credits zijn al aan te schaffen vanaf € 0,15 per credit, blijven onbeperkt geldig en zijn voor alle licenties te gebruiken.

Wanneer er sprake is van verkopen buiten Nederland maar binnen de EU (intracommunautaire prestaties), verwacht de Belastingdienst naast je btw-aangifte ook een ICP-aangifte.

- Ga vanuit je Dashboard naar Aangiften > Opgaaf ICP. Hier vind je een lijst van eerder aangemaakte aangiften.

- Klik op de groene plus om een nieuwe aangifte toe te voegen.

- Kies hierbij uit handmatige invoer, importeren via Excel of importeren via XML/XBRL.

- Klik op 'Bestand kiezen' en ga verder bij punt 7.

- Selecteer de onderneming en het tijdvak van de aangifte.

- Maakt de onderneming deel uit van een fiscale eenheid voor de omzetbelasting? Geef dat dan aan. Vul daarnaast ook het btw-nummer van de werkmaatschappij in.

- Voer de intracommunautaire prestaties in. Hierbij wordt onderscheid gemaakt tussen leveringen en diensten. Let er op dat je de prestaties op de juiste positie binnen de Opgaaf ICP invoert. (Bijvoorbeeld: 3a voor intracommunautaire leveringen en 3b voor intracommunautaire diensten).

- Verstuur de ingevulde ICP-opgave door op de button 'Versturen' te klikken.

Tip. Voeg de licentie btw-nummercontrole toe aan je pakket om de btw-nummers in de ICP-aangifte voor verzending te controleren.

- Selecteer bij het invoeren van een ICP-aangifte de onderneming en het tijdvak van de aangifte. Geef vervolgens aan dat de onderneming deel uitmaakt van een fiscale eenheid voor de omzetbelasting. Het selectievak voor de onderneming wordt aangepast, zodat het aansluit bij een fiscale eenheid.

- Geef vervolgens het btw-nummer van de werkmaatschappij binnen de fiscale eenheid op.

Doe je btw-aangifte per werkmaatschappij? Dan doe je dat ook voor de ICP-aangifte.

Doe je btw-aangifte als fiscale eenheid? Dan doe je dat ook in de ICP-aangifte.

Je kunt een ICP-aangifte importeren vanuit Excel, XML en XBRL bestanden.

- Importeer de gegevens van een ICP-aangifte eenvoudig met behulp van een Excel-bestand.

- Lees per categorie (leveringen, diensten of A-B-C leveringen) de gegevens in en voer per levering het btw-nummer, de landcode en het bedrag in.

- Gebruik voor jouw gemak dit Voorbeeldbestand.

Heb je een eigen lijst? Geen probleem. Bij de import geef je per kolom aan welke informatie die kolom bevat.

Het importeren van een ICP-aangifte is ook mogelijk via XML of XBRL. Dit zijn exportbestanden die boekhoud- en CRM-pakketten aanbieden. Zowel de XML als de XBRL worden opgemaakt volgens de NL taxonomie.

Correcties over voorgaande tijdvakken kun je in de volgende ICP-aangifte meenemen. Importeer deze, of vul ze handmatig in bij de volgende rubrieken:

1a. Correcties intracommunautaire leveringen

1b. Correcties intracommunautaire diensten

2. Correcties intracommunautaire A-B-C leveringen

Een correctie gaat altijd over (een of meerdere) voorgaande tijdvakken.

ICP-correcties importeren is mogelijk vanuit Excel, XML of XBRL bestanden.

Importeer per categorie (leveringen, diensten of A-B-C leveringen) een bestand met de gecorrigeerde gegevens. Voer per levering de periode van de correctie, het btw-nummer, de landcode en het bedrag in.

Importeer je graag via een Excel-bestand? Gebruik dan dit praktische voorbeeldbestand.

Heb je een eigen lijst? Geen probleem. Bij de import geef je per kolom aan welke informatie er in die kolom staat: Landcode en nummer los óf btw-nummer(compleet).

Bij correcties geef je ook de periode waarover je een correctie wilt doorgeven op. Hierin zijn een aantal mogelijkheden:

Kies voor Maand, Kwartaal of Jaar.

Voer hier een combinatie van het jaartal en het type periode ‘Type. Bijvoorbeeld:

Type periode ‘Maand’

Januari 2023: 202301 (JaarMaand)

April 2024: 202404 (JaarMaand)

Type periode ‘Kwartaal’

Kwartaal 1, 2023: 202301(JaarKwartaal)

Kwartaal 3, 2024: 202403 (JaarKwartaal)

Geef voor type Jaar alleen het jaartal op, zoals 2023.

Het importeren van correcties ICP kan ook via XML of XBRL. Dit zijn bestanden die bij verschillende boekhoud- en CRM-pakketten als export-optie beschikbaar zijn. Zowel XML- als XBRL-bestanden dienen opgemaakt te zijn volgens de NL taxonomie die voor SBR gebruikt wordt.

De ICP-aangifte binnen Fiscaal-online.nl biedt ruimte voor 10.000 regels per rubriek. Dat zijn dus tienduizend leveringen én tienduizend diensten. In de ICP-aangifte van de Belastingdienst kun je slechts 100 regels plaatsen.

Volstaat het aantal regels per rubriek niet? Dat kun je op twee manieren oplossen:

- Ontdubbel de btw-nummers. Tel bedragen bij elkaar op als een btw-nummer vaker voorkomt.

- Verstuur meerdere ICP-aangiften voor dezelfde periode.

Let op. Indien een btw-nummer in meerdere opgaven over hetzelfde tijdvak voorkomt, wordt deze overschreven in de systemen van de Belastingdienst.

De ICP-aangifte binnen Fiscaal‑online.nl hanteert een indeling die iets afwijkt van de Belastingdienst. De Belastingdienst voegt leveringen en diensten in één categorie samen, in Fiscaal-online ICP-opgaaf worden deze gesplitst.

De nummering van de onderdelen verloopt daarom anders:

1a. Correcties intracommunautaire leveringen

1b. Correcties intracommunautaire diensten

2. Correcties intracommunautaire A-B-C leveringen

3a. Intracommunautaire leveringen

3b. Intracommunautaire diensten

4. Intracommunautaire A-B-C leveringen

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met een licentie btw-nummercontrole check je onbeperkt alle btw-nummers in je ICP-aangifte en voorkom je dat je foute gegevens naar de Belastingdienst stuurt.

Als uitbreiding op de licentie ICP-aangifte is er de Btw-nummercontrole. Deze controleert, met één druk op de knop, alle btw-nummers in je ICP-aangifte . Zo ben je ervan verzekerd dat de informatie die je naar de Belastingdienst stuurt correct is.

Voor de controle van de btw-nummers maakt Fiscaal‑online.nl gebruik van de servers van VIES. Dit is een systeem van de Europese commissie dat op haar beurt de servers van de betreffende landen raadpleegt voor de geldigheid van een btw-nummer. Soms is een server van een bepaald land tijdelijk niet bereikbaar. Dan duurt het langer om een btw-nummer te controleren.

Is een btw-nummer gecontroleerd? Dan is zichtbaar aan de status of het een juist btw-nummer betreft, voorzien van enige extra informatie.

Als het btw-nummer correct is, wordt de Bedrijfsnaam zichtbaar in de kolom ‘Bedrijf’. Als je op de bedrijfsnaam klikt, komt extra informatie over het bedrijf naar voren. Het consultatienummer, het bedrijf en het adres worden zichtbaar. Mocht je onverhoopt een discussie met de Belastingdienst krijgen over de geldigheid van een btw-nummer, dan heb je het consultatienummer van VIES als bewijs dat het btw-nummer geldig was op het moment van controleren.

Elke ICP-aangifte binnen Fiscaal-online.nl is te exporteren als PDF-bestand en/of Excel-bestand.

- Open de ICP-aangifte.

- Klik onderaan de pagina op een van de iconen voor Excel en PDF.

Tip. Exporteren is ook mogelijk vanuit het overzicht van de ICP-opgaven. Aan de rechterzijde van elke rij vind je de export-opties .

De gedownloade ICP-opgave krijgt de bestandsnaam: ‘Bedrijfsnaam-ICP-Tijdvak.pdf’. In de export staan de onderneming, het tijdvak en (indien van toepassing) het onderdeel van de fiscale eenheid vermeld.

Uitstelregeling

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie Uitstelregeling verstuur je onbeperkt uitstelverzoeken over de periode waarvoor je een licentie hebt en de jaren daarvoor.

Voor het verzenden van uitstelverzoeken zijn geen credits nodig.

De Uitstelregeling belastingconsulenten biedt belastingadviseurs de mogelijkheid om voor meerdere klanten gelijktijdig uitstel aan te vragen.

Om in aanmerking te komen voor de Uitstelregeling belastingconsulenten is het van belang dat je btw-plichtig ondernemer bent. Daarnaast moet je bij de Belastingdienst als belastingadviseur geregistreerd zijn. Je hebt dus een beconnummer.

Uitstelverzoeken volgens deze regeling worden ingediend via SBR. Bij de Uitstelregeling binnen Fiscaal‑online.nl heb je keuze uit het aanvragen van uitstel voor de aangifte inkomstenbelasting en uitstel voor de aangifte vennootschapsbelasting.

Om terugkoppeling op de Uitstelverzoeken te kunnen ontvangen heb je een PKIoverheid-certificaat nodig. De Belastingdienst koppelt tegenwoordig namelijk alleen nog maar digitaal terug. Heb je nog geen PKIoverheid-certificaat? Bij Fiscaal‑online.nl krijg je € 20 korting bij aanschaf van een certificaat. Naast de terugkoppeling ontvang je met het certificaat ook bericht over je inleverschema.

Bij het aanvragen van uitstel voor de aangifte inkomstenbelasting of vennootschapsbelasting, wordt er gevraagd wat voor soort uitstelverzoek het betreft.

De volgende soorten kun je selecteren in Fiscaal‑online.nl:

Met de Uitstelregeling belastingconsulenten vragen belastingadviseurs in één verzoek namens meerdere klanten uitstel aan voor het indienen van aangiften. De uitstelregeling geldt zowel voor aangiften van particulieren als voor aangiften van ondernemingen.

Aanvullend uitstel is mogelijk bij overmacht en calamiteiten en in onderstaande situaties:

- De onderneming is een dochtermaatschappij van een buitenlandse moedermaatschappij.

- De onderneming is gevestigd in Nederland en heeft een buitenlandse dochtermaatschappij.

- Je klant is ernstig ziek

- Jij (de belastingconsulent) bent ernstig ziek.

- Relevante stukken zijn gestolen, of door brand verwoest.

- Boekenonderzoek door de Belastingdienst.

Voldoe je aan de gestelde voorwaarden? Dan kun je aanvullend uitstel (voorheen bijzonder en incidenteel uitstel) krijgen. Aanvullend uitstel is aan te vragen voor aangiften waarvoor je eerder uitstel hebt gekregen met de beconregeling. Motiveer waarom je aanvullend uitstel wilt.

Individueel uitstel is uitstel voor 1 aangifte. Een belastingplichtige of belastingconsulent kan individueel uitstel aanvragen.

SBU staat voor Servicebericht Uitstel. Dit is de digitale terugkoppeling van de Belastingdienst over de ingediende uitstelverzoeken. Om gebruik te kunnen maken van de uitstelregeling belastingconsulenten is een geldig PKIoverheid-certificaat nodig. De terugkoppeling van de uitstelverzoeken verloopt uitsluitend digitaal.

SBU wordt iedere week ververst door de Belastingdienst. Het servicebericht uitstel bestaat uit de volgende onderdelen:

Hier vind je de status van het uitstelverzoek van de persoon of de onderneming waarvoor je uitstel hebt aangevraagd. Daarnaast is zichtbaar welke aangifte uitstel is aangevraagd en wanneer de aangifte ontvangen moet zijn. Tot slot is zichtbaar is zichtbaar wat de status is en, indien het verzoek is afgwezen, een korte uitleg.

Onderin het tabblad SBU staat een knop inleverschema. Zo weet je precies hoeveel aangiften je voor een bepaalde datum ingeleverd moet hebben en hoeveel aangiften er in deze periode al zijn ingeleverd. Bovendien wordt deze informatie iedere week ververst. Als je bijvoorbeeld extra personen of ondernemingen toevoegt worden deze automatisch meegenomen in het inleverschema.

In dat geval is deze persoon niet verplicht tot het indienen van een aangifte. Vrijwillig aangifte doen kan dan wel. Dit kan tot 5 jaar na afloop van een belastingjaar. Uitstel aanvragen is dus niet nodig.

Vanaf 1 maart kun je uitstel aanvragen voor de inkomstenbelasting en vennootschapsbelasting over het voorafgaande jaar. Wil je uitstel aanvragen voor boekjaren die begonnen zijn in een eerder jaar? Dat kan, selecteer dan bij de aanvraag het jaar waarin het boekjaar begint.

Vraag op tijd uitstel aan. Met de uitstelregeling binnen Fiscaal‑online.nl kun je tot 1 mei uitstel aanvragen tot 30 april van het volgende jaar. Importeer eenvoudig alle uitstelverzoeken en verstuur deze in een oogwenk naar de Belastingdienst.

Is er sprake van een gebroken, kort of lang boekjaar, dat niet eindigt op 31 december?

Voor deze aangiften krijg je uitstel tot en met de 16e maand na afloop van het boekjaar. Als het boekjaar in een eerder jaar begint, selecteer dan bij de aanvraag het jaar waarin het boekjaar begint.

Nee, je moet de aangiften tijdens de uitstelperiode inleveren volgens het onderstaande inleverschema. In dit schema staat het percentage aangiften dat je voor het eind van iedere inleverperiode minimaal moet hebben ingeleverd. Het is eventueel wel moeglijk om 'vooruit' te werken.

| Inleverperiode | Percentage in te leveren aangiften |

|---|---|

| April/mei/juni/juli/augustus | 30,00% |

| September | 38,75% |

| Oktober | 47,50% |

| November | 56,25% |

| December | 65,00% |

| Januari | 73,75% |

| Februari | 82,50% |

| Maart | 91,25% |

| April | 100,00% |

Houd je aan het inleverschema. Met de uitstelregeling binnen Fiscaal-online.nl kun je dit eenvoudig zelf in de gaten houden aan de hand van het SBU. Onderin het tabblad SBU staat de knop inleverschema. Hier zie je precies hoeveel aangiften je voor een bepaalde datum ingeleverd moet hebben en hoeveel aangiften er al zijn ingeleverd.

Mocht je, om welke reden ook, afwijken van het schema, dan heeft dat mogelijk gevolgen voor het beconuitstel van volgende belastingjaren. Neem contact op met het FD-team van de Belastingdienst, of met Belastingdienst Almelo/Team CVU als je afwijkt van het schema. Heb je te veel achterstand opgelopen op het inleverschema? Vraag dan op tijd aanvullend uitstel aan of neem contact op met het FD-team, want maatwerk is mogelijk. Ook als je niet voldoet aan de voorwaarden voor aanvullend uitstel.

De snelste en meest eenvoudige manier om uitstel voor je klanten aan te vragen met de licentie Uitstelregeling, is via een import. Je kunt de uitstelregeling importeren vanuit een .csv, .xls of .xlsx bestand.

- Ga via het Dashboard naar Aangiften > Uitstelregeling.

- Klik hier op de groene plus om een nieuwe uitstelregeling toe te voegen. Vervolgens kun je bovenin kiezen voor het importeren van de uitstelregeling.

- Hier kun je klikken op 'Bestand kiezen'.

- Selecteer vervolgens per kolom welke informatie deze bevat.

Geef hier de naam van de particulier of onderneming waarvoor je uitstel aanvraagt op.

Voer hier het fiscale nummer in. Dit kan de BSN van een particulier of het RSIN van een onderneming zijn.

Vraag uitstel aan voor de IB- of vpb-aangifte.

Voer hier de start van het boekjaar in. Bij particulieren is dat altijd 1 januari.

Voer hier het einde van het boekjaar in. Bij particulieren is dat altijd 31 december.

Kies uit 'Uitstelverzoek beconregeling' , 'Individueel uitstel becon', 'Verzoek aanvullend uitstel' of 'Afmelden uitstel'. Zie voor meer informatie Wat is het soort uitstelverzoek?

Is er sprake van aanvullend uitstel? Geef dan hier de motivatie voor het aanvullend uitstel op.

Importeer je vanuit Excel? Gebruik dan het voorbeeldbestand dat je terug ziet op de importpagina.

Met de Licentie Uitstelregeling verstuur je onbeperkt uitstelverzoeken naar de Belastingdienst. Je licentie geeft aan tot en met welk aangiftejaar je uitstel kunt aanvragen.

- Ga naar Aangiften > Uitstelregeling.

- Hier zie je een overzicht van alle ingevoerde uitstelregelingen.

- Voeg handmatig een uitstelregeling toe of importeer deze. De importfunctie werkt met .csv, .xls en .xlsx bestanden.

- Voer je beconnummer in en start de uitstelregeling.

- Voeg vervolgens uitstelverzoeken toe. Vul hier de gegevens van de particulier of ondernemer in en kies de periode voor het uitstel.

- Geef aan voor welke aangifte je uitstel aanvraagt (IB of vpb).

- Selecteer het boekjaar.

- Na het invullen van de uitstelverzoeken kun je de uitstelregeling versturen naar de Belastingdienst.

Is er sprake van een vennootschap met een verlengd boekjaar? Voer dan een uitstelregeling vpb in voor het jaar waarin het verlengd boekjaar start. De Belastingdienst checkt namelijk of de begindatum boekjaar overeenkomt met het jaar van uitstel. Het startjaar wordt verlengd, niet het tweede jaar.

Voorbeeld

Een onderneming met een boekjaar van 1-7-2022 tot 31-12-2023 valt in de uitstelregeling 2022. Het boekjaar 2022 is dus verlengd.

Ja, nieuwe klanten kun je eenvoudig aan de uitstelregeling toevoegen. Dit kan tot de dagtekening van de aanmaning. Zorg ervoor dat je alleen de verzoeken instuurt voor nieuwe klanten en niet nog een keer voor het hele klantenbestand. In het laatste geval ontvang je voor alle bestaande klanten, die al toegekend uitstel hebben, een afwijzing. Dit houdt in dat het nieuwe uitstelverzoek is afgewezen, maar het eerder verleende uitstel gehandhaafd blijft. Let op. Wil je klanten aan je uitstellijst toevoegen die al uitstel hebben gekregen via een andere belastingconsulent? Stuur dan een ‘Verklaring machtiging’ naar Belastingdienst Almelo/Team CVU. Je nieuwe klant(en) en jij moeten de verklaring beiden ondertekenen.

Met de uitstelregeling binnen Fiscaal‑online.nl kun je een klant eenvoudig van je uitstellijst verwijderen. Let op. Als je voormalige klanten niet op tijd afmeldt, en de aangifte wordt te laat ingediend, dan kan het zijn dat je daarop aangesproken wordt. Als je een klant afmeldt en de termijn wijzigt, dan stuurt de Belastingdienst een brief met de nieuwe uiterste inleverdatum. In het SBU wordt vervolgens teruggekoppeld dat de afmelding heeft plaatsgevonden.

Als je uitstel aanvraagt voor de inkomstenbelasting, dan heb je ook uitstel voor het aanvragen van toeslagen. Behalve voor de Kinderopvangtoeslag. Let op. Wordt het uitstelverzoek niet behandeld, omdat je klant niet aangifteplichtig is (of omdat dit niet bekend is), dan is er géén sprake van toegekend uitstel. In dit geval kunt je uiterlijk tot en met 1 september van het op het aangiftejaar volgende jaar toeslagen voor je klant aanvragen.

Deponeren

Kijk op de prijzenpagina voor onze voordelige tarieven.

Met de licentie Deponeren verstuur je een onbeperkt aantal jaarrekeningen naar de Kamer van Koophandel, voor alle perioden tot en met het jaar van de licentie. Zo is het ook mogelijk om jaarrekeningen van voorgaande jaren te versturen.

Vanuit Fiscaal‑online.nl is het mogelijk om de publicatiestukken voor bedrijfsklasse micro en klein te deponeren bij de Kamer van Koophandel. Uitgebreide productinformatie vind je op de pagina deponeren jaarrekening.

Bij het deponeren van de jaarrekening zijn de volgende onderdelen beschikbaar:

- Algemene gegevens

- Beperkte of verkorte balans

- Algemene toelichtingen op de jaarrekening (verschillend voor micro en klein)

- Toelichting op de balans

- Vaststelling en ondertekening van de jaarrekening.

Met Fiscaal‑online.nl kun je de publicatiestukken voor micro én kleine entiteiten deponeren bij de Kamer van Koophandel. Voor de meeste ondernemingen is het verplicht om een (beperkte of verkorte) jaarrekening te deponeren. Deze jaarrekening bestaat uit een balans met een eventuele toelichting.

Om een jaarrekening te deponeren bij de Kamer van Koophandel handel je als volgt:

- Kies de juiste onderneming in de lijst van 'Ondernemingen'.

- Ga naar het tabblad 'Jaarrekeningen'.

- Voeg een jaarrekening toe via de groene button

- Kies het jaar waarvoor je de jaarrekening wilt deponeren. Als er een aangifte vpb voor de onderneming bekend is in Fiscaal-online.nl, dan kun je die balanscijfers direct importeren in jouw publicatiestukken.

- Na het opslaan vul je alle benodigde informatie in.

Er zijn twee manieren om de jaarcijfers in de jaarrekening te importeren.

Als er in Fiscaal‑online.nl een aangifte vpb voor het juiste jaar aanwezig is, importeer je de balanscijfers eenvoudig in jouw jaarrekening. Bij het aanmaken van de jaarrekening zet je een vinkje bij de vraag ‘Gegevens uit de aangifte vennootschapsbelasting overnemen?’ De balans wordt dan automatisch overgenomen in de jaarrekening.

Net als bij de aangifte inkomstenbelasting en vennootschapsbelasting, is het ook bij de jaarrekening mogelijk om de cijfers te importeren vanuit een RGS-bestand. De meeste boekhoudpakketten hebben tegenwoordig een RGS-export beschikbaar. Dit kan een csv-bestand of een xml-bestand zijn. Deze importeer je in de jaarrekening onder ‘Balans’.

Dat is mogelijk. Alle verplichte jaarstukken voor zowel micro- als kleine ondernemingen kun je probleemloos bij de Kamer van Koophandel deponeren.

Je vind de optie voor het versturen van jaarrekeningen binnen het menu van een onderneming. Hier staat het tabblad ‘Jaarrekeningen’. Heb je al een aangifte vennootschapsbelasting voor deze onderneming verstuurd? Dan kun je eenvoudig alle balanscijfers inladen in jouw deponering.

Fiscaal‑online.nl biedt geen volledige jaarrekeningsoftware. Ter ondersteuning van de aangifte vennootschapsbelasting is de licentie ‘Deponeren’ ontwikkeld.

Met deze licentie kun je de verplichte onderdelen bij de KVK deponeren. De software is niet gemaakt om volledige jaarrekeningen op te stellen en beperkt zich daarom tot de publicatiestukken voor bedrijfsklasse micro en klein. De meeste ondernemingen vallen in deze klasse.

Het invullen van de jaarcijfers voor de KVK-deponering werkt hetzelfde als de overige aangiften. Voordat je de jaarrekening instuurt, kun je deze exporteren naar een pdf-bestand. Deze export kun je, indien nodig, nog controleren voordat je de jaarrekening naar de Kamer van Koophandel verstuurt.

De Kamer van Koophandel ontvangt de gegevens van de jaarrekening en verwerkt deze in een eigen template. De jaarrekening zoals deze later op te vragen is bij de Kamer van Koophandel, ziet er anders uit dan de export vanuit Fiscaal-online.nl. Na het insturen van de jaarrekening, ontvang je vanuit de Kamer van Koophandel een bevestiging per e-mail. De bevestiging bevat een bijlage met de definitieve jaarrekening, zoals deze bij de Kamer van Koophandel op te vragen is.

Uitgebreide productinformatie vind je op de pagina deponeren jaarrekening.

Een vastgestelde jaarrekening kan slechts één keer gedeponeerd worden bij de Belastingdienst. Het is daarom niet mogelijk om deze vaker in te sturen. Als de jaarrekening nog niet is vastgesteld, kun je deze opnieuw aanleveren nadat deze is vastgesteld. Dit geef je aan in de jaarrekening bij ‘Extra informatie’ en bij ‘Vaststelling en ondertekening'.

Uitgebreide productinformatie vind je op de pagina deponeren jaarrekening.

Credits

Bij Fiscaal‑online.nl betaal je alleen voor wat je gebruikt. Naast de standaard licentie, betaal je credits per verstuurde aangifte. Zo betaal je alleen voor de aangiften die je verstuurt. Je hoeft dus nooit een licentie tot en met 100 aangiften of een andere staffel af te nemen. Wel zo eerlijk vinden wij.

Hoeveel credits kost een aangifte?

| Btw-aangifte | 1 credit per succesvol verstuurde aangifte |

| Suppletie | 1 credit per succesvol verstuurde aangifte |

| Opgaaf ICP | 1 credit per succesvol verstuurde aangifte |

| Btw-nummer controle | Onbeperkt, zonder credits |

| Uitstelregeling Belastingconsulenten | Onbeperkt, zonder credits |

| Aangifte vennootschapsbelasting | 5 credits per succesvol verstuurde aangifte |

| Aangifte inkomstenbelasting | 5 credits per succesvol verstuurde aangifte (per particulier) |

Bij aanvang ontvang je credits om voor minimaal een heel jaar aangifte te kunnen doen (12 of 5 credits, afhankelijk van de licentie). Via je gebruikersnaam > Mijn producten > Credits kun je eenvoudig nieuwe credits aanschaffen. Tip. Credits blijven altijd geldig. Het kan dus lonen om groter in te kopen.

Ja, jouw credits blijven altijd geldig.

Het kan dus lonen om groter in te kopen, zodat je per aangifte goedkoper uit bent. Je hebt uiteraard wel een licentie nodig om de aangiften te versturen.

PKIoverheid-certificaat

Voor het versturen van aangiften kun je gebruik maken van het verzamelcertificaat dat Fiscaal‑online.nl heeft. Hiervoor heb je dus geen eigen PKIoverheid-certificaat nodig.

Voor sommige andere diensten is wel een eigen PKIoverheid-certificaat nodig om te communiceren met de Belastingdienst:

- Uitstelregeling

- Serviceberichten Uitstel (SBU)

- Serviceberichten Aanslag IB/Zvw + vpb (SBA)

- Vooraf ingevulde aangiften (VIA)

- Doorlopende machtiging IB en vpb (DOMA)

Heb je een eigen PKIoverheid-certificaat? Upload dit eenvoudig via je gebruikersnaam > Mijn certificaten. Daar vind je een eventueel eerder ingelezen actief certificaat en kun je ook een nieuw certificaat toevoegen.

Fiscaal‑online.nl is partner van Digidentity. Daarom kun je via ons met korting een PKIoverheid-certificaat aanschaffen.

Klik op de bijgevoegde link voor meer informatie én de stappen die je kunt volgen aanvragen van een PKIoverheid-certificaat.

IB-aangifte

Als je meerdere licenties in één keer afneemt, kom je mogelijk in aanmerking voor pakketkorting. Deze pakketkorting wordt direct verrekend bij het afrekenen.

|

Btw Plus |

Fiscaal-online.nl Standaard |

Fiscaal-online.nl Compleet |

|

Btw-aangiften |

Inkomstenbelasting |

Btw-aangiften |

|

ICP-aangiften |

Vennootschapsbelasting |

ICP-aangiften |

|

Btw-nummercontrole |

Uitstelregeling |

Btw-nummercontrole |

|

Suppletie |

|

Suppletie |

|

Inkomstenbelasting |

||

|

Vennootschapsbelasting |

||

|

Uitstelregeling |

||

|

Eénloketsysteem (OSS) |

||

|

Deponeren |

||

|

€ 299 incl. 36 credits |

€ 499 incl. 10 credits |

€ 849 incl. 100 credits |

Als je gedurende het jaar jouw licenties uitbreidt, zodat je tot dezelfde samenstelling als één van de pakketten komt, wordt de pakketkorting automatisch verrekend bij de verlenging.

De licenties worden automatisch per kalenderjaar verlengd. De automatische verlenging kun je in je account beheren. Klik hiervoor op je gebruikersnaam > Mijn producten > Licenties > Wijzig. Hier kun je per licentie aangeven dat je de automatische verlenging wilt opzeggen. Het vinkje werkt per licentie en wijzigingen moeten voor 1 december van het huidige jaar doorgegeven worden. Het account blijft wel bestaan zodat je de historische gegevens kunt inzien.

Licenties worden afgegeven per belastingjaar. Bij je gebruikersnaam > Mijn producten > Licenties kun je zien welke licenties actief zijn voor het huidige jaar.

Als je de verlenging van een licentie stop zet, behoud je het recht om de aangiften voor de eerder aangekochten belastingjaren te versturen.

Voorbeeld

Je hebt dit jaar geen licentie meer, maar moet toch nog een aangifte versturen over vorig jaar. Wanneer je tot en met vorig jaar een licentie had, kun je deze aangifte gewoon nog versturen. Althans, zolang de systemen van de Belastingdienst aangiften over die periode accepteren.

Jouw account verloopt overigens nooit. Je kunt altijd inloggen en de historische gegevens bekijken. Inzage van historische gegevens is kosteloos. Koop je later weer een licentie? Dan kun je eenvoudig verder gaan waar je bent gebleven.

Mocht je het account helemaal willen laten verwijderen, dan kun je contact opnemen met ons via info@fiscaal-online.nl. Let op. Wanneer het account eenmaal is verwijderd, kunnen we deze niet meer heropenen.

Machtigingen (VIA en SBA)

Via Fiscaal‑online.nl kun je nieuwe machtigingen aanvragen én bestaande machtigingen activeren.

- Ga naar 'Particulieren' en selecteer de particulier waarvoor je de VIA wilt aanvragen.

- Bij ‘Machtigingen’ zie je de mogelijkheid tot het aanvragen van een machtiging voor de VIA.

- Selecteer de actie ‘Machtiging aanvragen’ om de VIA-machtiging aan te vragen.

- Jouw cliënt moet voor deze machtiging actief toestemming geven, door een code door te geven. De cliënt ontvangt deze code per brief van de Belastingdienst.

Let op. Het aanvragen van een machtiging kan enkele weken in beslag nemen.

Wanneer je de machtigingscode van jouw cliënt hebt ontvangen kun je de machtiging activeren.

- Kies hiervoor de actie ‘Machtiging activeren’.

- In het scherm vul je de activatietoken in om de machtiging te activeren.

- Als de token juist is, worden de VIA-gegevens automatisch opgevraagd.

- De status van de machtiging zal dan wijzigen in ‘Actief, VIA-gegevens ontvangen’.

Let op. Dit kan enige tijd duren.

- Ga naar 'Particulieren' en selecteer de particulier waarvoor je de VIA wilt aanvragen.

- Bij ‘Machtigingen’ zie je de mogelijkheid tot het aanvragen van een machtiging voor de VIA.

- Wanneer je een bestaande machtiging hebt, kun je via Fiscaal-online.nl de VIA-gegevens opvragen.

- Selecteer de actie ‘Bestaande machtiging’.

- De VIA-gegevens worden nu automatisch opgevraagd. De status van de machtiging zal dan wijzigen in ‘Actief, VIA-gegevens ontvangen’.

Let op. Dit kan enige tijd duren.

Om de gegevens van de vooraf ingevulde aangifte (VIA) te gebruiken moet je een actieve machtiging van jouw cliënt hebben. Daarnaast moet het verzoek voor de VIA-gegevens goedgekeurd zijn. De status vind je bij de betreffende particulier onder ‘Machtigingen’.

Als de status ‘Actief, VIA-gegevens ontvangen’ zichtbaar is, zullen de vooraf ingevulde gegevens automatisch ingeladen worden in de aangifte inkomstenbelasting. De beschikbare gegevens zijn vervolgens zichtbaar in de aangifte.

Als je in de aangifte inkomstenbelasting (IB) de pagina opslaat nadat je de VIA-gegevens hebt veranderd, worden deze overschreven. Het is op dat moment niet meer mogelijk om de VIA-gegevens terug te halen. Wil je de originele gegevens terug in jouw aangifte? Start dan een nieuwe aangifte.

Bij de vooraf ingevuld aangifte (VIA) zijn verschillende statussen mogelijk:

De VIA-machtiging is aangevraagd. De cliënt ontvangt een brief van de Belastingdienst met een code. Met deze code activeer je de machtiging.

Het machtigingsverzoek is succesvol verstuurd. Met de code die jouw cliënt ontvangt kun je de machtiging activeren.

De activatie van de machtiging is in behandeling. Zodra de machtiging goedgekeurd is, worden de VIA-gegevens opgehaald.

De VIA-gegevens worden opgevraagd.

De VIA-gegevens zijn nu te gebruiken. Deze worden automatisch zichtbaar in de aangifte.

Het verzoek om de machtiging in te trekken wordt verwerkt.

De VIA-machtiging is ingetrokken.

Er is iets misgegaan met de aanvraag. Probeer de aanvraag nogmaals te versturen.

De machtigingsaanvraag is afgekeurd door Belastingdienst. Als je niet weet waarom, kun je het best contact opnemen met de Belastingdienst.

Het kan zijn dat de activatiecode niet juist of niet meer geldig is. Probeer het nogmaals.

De machtiging is actief, maar de VIA-gegevens zijn niet opgehaald. Controleer of het certificaat in orde is en probeer het nogmaals.

- Ga naar 'Particulieren' en selecteer de particulier waarvoor je de vooraf ingevulde aangifte (VIA) wilt aanvragen.

- Bij ‘Machtigingen’ zie je de mogelijkheid voor het aanvragen van een machtiging voor de VIA.

- Selecteer de actie ‘Machtiging aanvragen’ om de VIA-machtiging aan te vragen.

- Jouw cliënt moet voor deze machtiging actief toestemming geven, door een code door te geven. De cliënt ontvangt deze code per brief van de Belastingdienst.

Let op. Het aanvragen van een machtiging kan enkele weken in beslag nemen.

Bij het aanvragen van de vooraf ingevulde aangifte (VIA) en de bijbehorende machtiging kun je verschillende acties uitvoeren.

Hiermee verstuur je een nieuwe aanvraag voor een VIA-machtiging.

Hiermee geef je aan dat er al een machtiging voor de VIA bestaat. De VIA-gegevens zullen opgehaald worden.

Hiermee activeer je de machtiging door het invoeren van de activatietoken die jouw cliënt ontvangen heeft.

Deze actie gebeurt in de meeste gevallen automatisch. Mocht je met een error te maken krijgen kun je de VIA-gegevens opnieuw ophalen met deze actie.

Hiermee trek je de machtiging in. Na het intrekken ontvang je geen VIA-gegevens meer.

Hiermee vraag je een machtiging opnieuw aan, nadat deze is ingetrokken.

Hiermee verwijder je de machtiging uit het systeem.

- Ga naar 'Particulieren' of 'Ondernemingen' en selecteer de particulier of onderneming waarvoor je de machtiging voor het servicebericht aanslag (SBA) wilt aanvragen.

- Bij ‘Machtigingen’ zie je de mogelijkheid tot het aanvragen van een machtiging voor het SBA.

- Selecteer de actie ‘Machtiging aanvragen’ om de SBA-machtiging aan te vragen.

- De machtiging wordt automatisch actief, tenzij jouw cliënt aangeeft geen machtiging te verlenen.

Let op. Het aanvragen van een machtiging kan enkele weken in beslag nemen.

Bij het servicebericht aanslag (SBA) zijn verschillende statussen mogelijk:

De SBA-machtiging is aangevraagd. Als jouw cliënt niets doet, wordt de machtiging automatisch goedgekeurd.

De machtiging is actief. Er is nog geen SBA ontvangen.

De machtiging is actief en het SBA is ontvangen. Deze download je via het PDF-icoontje.

De machtiging is actief. Er is echter iets fout gegaan bij het ophalen van het servicebericht.

Jouw verzoek om de machtiging in te trekken wordt verwerkt.

De machtiging is ingetrokken.

Bij het aanvragen van het servicebericht aanslag (SBA) en de bijbehorende machtiging kun je verschillende acties uitvoeren.

Hiermee verstuur je een nieuwe aanvraag voor een SBA-machtiging.

Hiermee geef je aan dat er al machtiging voor de SBA bestaat. De SBA-gegevens zullen opgehaald worden.

Hiermee trek je de machtiging in. Na het intrekken ontvang je geen SBA-gegevens meer.

Hiermee vraag je een machtiging opnieuw aan, nadat deze is ingetrokken.

Hiermee verwijder je de machtiging uit het systeem.

Wanneer je een nieuwe machtiging aanvraagt, kan dat enkele weken in beslag nemen. De machtigingsprocedure voor de vooraf ingevulde aangifte (VIA) en het servicebericht aanslag (SBA) verloopt anders.

Voor de VIA krijgt je cliënt een brief thuis met een code (activatietoken). Je cliënt geeft deze code aan jou door. Het duurt gemiddeld twee tot drie weken voor de cliënt de brief ontvangt. Daarna is het aan de cliënt wanneer hij/zij de code doorgeeft. Nadat de activatietoken is ingevoerd, duurt het ophalen van de VIA gegevens maximaal een aantal dagen.

Bij de SBA is de procedure anders. De cliënt hoeft geen goedkeuring te geven, maar kan alleen aangeven wanneer hij/zij de machtiging niet wil verstrekken. De cliënt krijgt daarvoor een soort bedenktijd. Naast de twee tot drie weken voor de cliënt de brief ontvangt, kan daar nog één of twee weken bijkomen voordat de machtiging actief wordt.

Om gebruik te maken van de machtigingen voor de VIA en het SBA heb je een PKIoverheid-certificaat nodig. Zonder eigen PKIoverheid-certificaat kun je geen gebruik maken van SBA’s of de VIA. Daarnaast wordt er gekeken naar jouw licenties.

Zonder licentie voor de aangifte inkomstenbelasting (IB) kun je geen VIA of SBA voor de inkomstenbelasting ophalen. Ook het indienen van een machtigingsverzoek is alleen mogelijk met een correcte licentie.

Zonder licentie voor de aangifte vennootschapsbelasting (vpb) kun je geen SBA voor de vennootschapsbelasting ophalen. Ook het indienen van een machtigingsverzoek is alleen mogelijk met een correcte licentie.

Voor toeslagen, inkomstenbelasting en vennootschapsbelasting is er ook een doorlopende machtiging beschikbaar. Met de doorlopende machtiging krijg je langdurig, automatisch de Serviceberichten aanslag (SBA) en/of gegevens van de vooraf ingevulde aangifte (VIA) binnen, zonder dat je elk belastingjaar opnieuw om toestemming moet vragen.

-

Ga naar 'Particulieren' en selecteer de particulier waarvoor je de doorlopende machtiging wilt aanvragen.

- In het tabblad ‘Machtigingen’ zie je de mogelijkheid tot het aanvragen van de doorlopende machtigingen voor de inkomstenbelasting of voor de toeslagen.

- Selecteer de actie ‘Machtiging aanvragen’ om de doorlopende machtiging aan te vragen.

Tip. De doorlopende machtiging kan voor meerdere particulieren ineens worden aangevraagd. Ga daarvoor naar 'Particulieren' en selecteer de betreffende particulieren. Vervolgens selecteer je onderin het scherm de actie ‘Doorlopende machtiging aanvragen’.

- de gegevens van de vooraf ingevulde aangifte 2023, 2024 en verder

- de serviceberichten aanslag inkomstenbelasting 2024, 2025 en verder

- de gegevens van de vooraf ingevulde aangifte 2023, 2024 en verder

- de serviceberichten aanslag inkomstenbelasting 2025, 2026 en verder

- Ga naar 'Ondernemingen' en selecteer de onderneming waarvoor je de doorlopende machtiging wilt aanvragen.

- In het tabblad ‘Machtigingen’ zie je de mogelijkheid tot het aanvragen van de doorlopende machtigingen.

- Selecteer de actie ‘Machtiging aanvragen’ om de doorlopende machtiging aan te vragen.

Tip. De doorlopende machtiging kan ook voor meerdere ondernemingen ineens worden aangevraagd. Ga naar 'Ondernemingen' en selecteer de betreffende ondernemingen. Vervolgens selecteer je onderin het scherm de actie ‘Doorlopende machtiging aanvragen’.

- de serviceberichten aanslag vennootschapsbelasting 2024, 2025 en verder

Toeslagen

Via Fiscaal‑online.nl kun je de volgende toeslagen aanvragen, wijzigen of stopzetten:

- Zorgtoeslag

- Huurtoeslag (huurwijzigingen kun je hier ook doorgeven)

- Kindgebonden budget

- Kinderopvangtoeslag (wijzigingen in de opvang, of de tarieven van de opvang, kun je hier ook doorgeven).

Daarnaast is het mogelijk om wijzigingen in het inkomen door te geven. Dit kan effect hebben op de hoogte van de toeslagen.

Toeslagen kun je op twee manieren aanvragen:

- Start een nieuwe aangifte via Aangiften > Inkomstenbelasting. Hier staat het tabblad ‘Toeslagen'. Met de groene knop start je een nieuwe aanvraag. Selecteer de particulier en het bijbehorende belastingjaar en start de aanvraag voor toeslagen.

- Onder 'Particulieren' selecteer je de particulier waarvoor je de toeslagen wilt aanvragen. Onder het tabblad ‘Aangiften’ zie je het overzicht van alle aangiften van deze particulier. Met de groene knop start je een nieuwe aanvraag. Selecteer het juiste belastingjaar en start de aanvraag voor toeslagen.

Kinderopvangtoeslag moet je aanvragen binnen 3 maanden na de maand waarin het kind voor het eerst naar de opvang gaat.

Zorgtoeslag, huurtoeslag en kindgebonden budget kun je nog aanvragen tot en met 1 september in het volgende jaar.

Tip. Als je uitstel voor de aangifte inkomstenbelasting hebt, dan heb je meer tijd om zorgtoeslag, huurtoeslag en kindgebonden budget aan te vragen. Je kunt dan nog toeslag aanvragen tot de datum waarop het uitstel afloopt. Dat kan zowel uitstel zijn voor de aangifte van de aanvrager of voor de aangifte van de toeslagpartner. Huurtoeslag kun je ook aanvragen zolang een medebewoner nog uitstel heeft.

Voorbeeld

Je hebt tot 1 november 2023 uitstel gekregen voor de aangifte inkomstenbelasting 2021. Je mag dan de zorgtoeslag over 2021 ook nog aanvragen tot 1 november 2023. Dat geldt ook als je de aangifte inkomstenbelasting 2021 bijvoorbeeld al in mei 2023 hebt ingevuld.

In een aantal situaties is het niet mogelijk om via SBR een aanvraag of wijziging van toeslagen te doen. In deze situaties moet je de aanvraag of wijziging direct bij de Belastingdienst doorgeven.

- De belastingplichtige of de partner is nog getrouwd, maar ze wonen niet op hetzelfde adres.

- Trouwen, scheiden, geboorte, overlijden en verhuizen.

- De belastingplichtige of de partner al een lopende toeslag heeft, en de aanvraag is voor diezelfde toeslag.

- De belastingplichtige of partner is niet woonachtig in Nederland.

- Het afmelden van toeslagpartners.

- De belastingplichtige of partner is gedetineerd, militair, gemoedsbezwaarde of niet verzekerd.

- In het geval dat er sprake is van onderhuur.

- Een of meerdere kinderen wonen niet in Nederland.

- De belastingplichtige of partner ontvangt een bijdrage kinderopvang van de gemeente of het UWV.

Een aanvraag van toeslagen kost 1 credit per ‘aanvraag naar de Belastingdienst’. Wanneer je meerdere toeslagen aanvraagt, kost dat meer credits.

Voorbeeld 1

Je vraagt voor een belastingplichtige zowel huurtoeslag als zorgtoeslag aan. Dan kost dit 2 credits.

Voorbeeld 2

Je vraagt voor 4 kinderen kindgebonden budget aan. Dan kost dit 4 credits.

Het aanvragen van toeslagen is onderdeel van de aangifte inkomstenbelasting. Heb je een licentie voor de IB-aangifte? Dan vraag je met dezelfde licentie ook toeslagen aan. Zonder extra kosten. Met de licentie inkomstenbelasting over het voorgaande jaar, kun je (ook) de toeslagen aanvragen voor het huidige belastingjaar.

Voorbeeld

Met een licentie aangifte inkomstenbelasting 2022 kun je toeslagen voor 2023 aanvragen.

Rapportage

Bij het exporteren van een aangifte inkomstenbelasting of vennootschapsbelasting, kun je gebruik maken van een aanbiedingsbrief bij de rapportage. Dit geldt ook voor de voorlopige aanslagen. Wanneer je kiest voor ‘Exporteren’, kom je op een pagina met de exportmogelijkheden. Hier kies je welke onderdelen je wilt exporteren en of je gebruik wilt maken van een aanbiedingsbrief.

De rapportage bevat dan alleen de aangevinkte onderdelen. Er is geen aanbiedingsbrief aanwezig.

De rapportage bevat een vooraf opgemaakte brief. Per aangiftesoort is een andere standaard aanbiedingsbrief beschikbaar. Je kunt deze bekijken door een aangifte te exporteren met de optie ‘Standaard aanbiedingsbrief’.

Je bent vrij in het aanpassen van de standaard aanbiedingsbrief naar jouw smaak en stijl. Als je kiest voor ‘Aangepaste aanbiedingsbrief’ verschijnt er een tekstveld waarin je zelf jouw aanbiedingsbrief kunt samenstellen.

Onder het tekstveld staan twee knoppen:

- Onder de knop ‘Beschikbare waarden’ vind je alle informatie die je in de aanbiedingsbrief kunt gebruiken. Dit werkt door het plaatsen van een code tussen [blokhaken]. Deze codes worden in de export automatisch vervangen door de juiste waarden.

- Met de knop ‘Reset brief’ reset je de aangepaste aanbiedingsbrief naar de standaardbrief. Let op. Deze handeling is niet terug te draaien.

Voor de aangifte inkomstenbelasting, vennootschapsbelasting en de voorlopige aanslag is een aanbiedingsbrief beschikbaar. Deze brief kun je naar eigen smaak vormgeven. De belangrijkste mogelijkheden zijn voor jou opgesomd, op volgorde van de weergave in het tekstveld.

Het is mogelijk om een aanbiedingsbrief te plakken vanuit een andere bron. De optie ‘plakken vanuit Word’ zorgt ervoor dat de opmaak vanuit het Word-bestand behouden blijft.

Het is mogelijk om de spelling in de aanbiedingsbrief te controleren.

In de brief kun je gebruik maken van links naar bijvoorbeeld jouw website of een andere bron. Je kunt de tekst, de link en het doelvenster opgeven.

Het is mogelijk om afbeeldingen, zoals jouw logo, toe te voegen aan de aanbiedingsbrief. Deze afbeelding kun je niet opslaan op onze servers, maar moet ergens anders online geplaatst worden. Heb je een eigen website? Gebruik dan de link naar bijvoorbeeld het logo op jouw website. Gebruik altijd de link met de extensie (.jpg, .png, etc.). Bij ‘Afbeelding’ voer je dan de link naar de afbeelding in. Je kiest de gewenste afmetingen en voegt de afbeelding toe aan de brief. Tip. Als je geen eigen website hebt, kun je ook gebruik maken van een online image host (zoals bijvoorbeeld Imgur).

Voeg eenvoudig een tabel toe met de door jou gekozen instellingen.

Voeg een horizontale (scheidings) lijn toe aan de aangifte.

Kies een speciaal teken om toe te voegen aan jouw aangifte.

De opgemaakte versie verandert in een weergave in HTML.

Kies voor dikgedrukte, schuingedrukte, doorgestreepte tekst. Of verwijder alle opmaak.

De optie tot een opsomming met of zonder getallen.

Voeg een citaat toe aan de brief.

Kies de stijl van de geselecteerde tekst en bepaal de grootte voor bijvoorbeeld titels. (Kop 1, Kop 2, etc.)

Er is geen aparte knop om de aangepaste aanbiedingsbrief op te slaan. Je exporteert een aangifte met de aangepaste aangiftebrief om te kijken hoe deze eruit ziet. Op dat moment wordt de aangepaste brief automatisch opgeslagen. Het opslaan gebeurt dus door een export te maken. Op deze manier krijg je per aangiftesoort een eigen aangepaste brief.

Voor alle aangiften is een export beschikbaar in de vorm van een pdf-bestand. Je exporteert een aangifte op de volgende twee manieren:

- Je kiest in de aangifte voor de optie ‘exporteren’. Deze vind je (afhankelijke van de aangifte) aan het einde van de aangifte. Dit kan op de pagina in de aangifte zijn, of onderaan de laatste pagina (voor de aangifte inkomstenbelasting en vennootschapsbelasting).

- In de lijstweergave (het overzicht) van een bepaalde aangifte klik je rechts op het pdf-icoontje in de juiste regel. Zo exporteer je vanuit de lijst-weergave direct een aangifte.

Tip. Voor de uitstelregeling en de opgaaf ICP is naast een pdf-export ook een export naar Excel beschikbaar. Bij de aangifte inkomstenbelasting en vennootschapsbelasting (en de voorlopige aanslagen) is het mogelijk om een aanbiedingsbrief toe te voegen.

Bij de export staat onder het tekstveld een knop met ‘Beschikbare waarden’. Deze waarden kunnen met [blokhaken] in de aanbiedingsbrief worden gebruikt. Mocht het voorkomen dat een gebruikte waarde niet vervangen wordt, dan kan dat verschillende oorzaken hebben.

Als de waarde niet vervangen wordt, betekent dit dat deze niet bestaat voor die aangifte. Per aangifte kunnen er andere waarden gebruikt worden. Voor de vennootschapsbelasting zijn er andere beschikbare waarden dan voor de inkomstenbelasting. Controleer daarnaast of de tekst inclusief de blokhaken goed is overgenomen.

De meeste waarden worden uit de betreffende aangifte gehaald. Gebruik je een waarde van een veld dat niet ingevuld is, dan is het mogelijk dat deze ook niet vervangen wordt.

Voor de consulentgegevens wordt ook gebruik gemaakt van de ‘Consulentgegevens’ bij 'Mijn profiel'. Controleer of deze ingevuld zijn.

Voor de aangiften Inkomstenbelasting en Vennootschapsbelasting is een export beschikbaar in de vorm van een Word-document. Je exporteert een aangifte op twee manieren:

- Je kiest in de aangifte voor de optie ‘exporteren’. Deze vind je aan het einde van de aangifte. Onderaan de laatste pagina zie je twee opties. Exporteren naar PDF en exporteren naar Word.

- In de lijstweergave (het overzicht) van een bepaalde aangifte klik je rechts op het Word-icoontje in de juiste regel. Zo exporteer je vanuit de lijst-weergave direct een aangifte.

De export naar een Word-document kan afwijken van een export naar een pdf-document. Dit kan komen door verschillende versies van Word of bepaalde instellingen op de computer van de gebruiker.

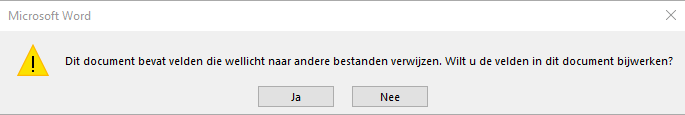

Om de inhoudsopgave in Word te activeren moet in het bestand altijd ‘Bewerken inschakelen’ ingeschakeld worden. Daarnaast kan deze, of een vergelijkbare, melding te zien zijn:

Kies voor ‘Ja’ wanneer je gebruik wilt maken van de automatisch gegenereerde inhoudsopgave in Word.

Werkwijze

Nadat je een proefaccount hebt aangemaakt, kun je alle onderdelen van Fiscaal‑online.nl gratis en vrijblijvend uitproberen. Als je aangiften wilt gaan versturen via Fiscaal-online.nl kun je de gewenste licenties, gemakkelijk aanschaffen. Klik hiervoor op je gebruikersnaam > Mijn producten > Licenties > Bestel. Na het bestellen kun je de aangiften direct versturen.

Credits koop je aan als betaalmiddel om aangifte te versturen. Om credits aan te schaffen klik je op je gebruikersnaam > Mijn producten > Credits > Credits bestellen. De credits zijn direct te gebruiken.

In onze support-omgeving kun je gemakkelijk informatie opzoeken. Ook kun je via info@fiscaal-online.nl contact opnemen met onze afdeling Costumer Care.

Afhankelijk van de aangifte die je wilt versturen valt een eenmanszaak of zzp'er onder 'Particulieren' of onder 'Ondernemingen'.

De aangifte inkomstenbelasting is gericht op particulieren. Als dat een ondernemer betreft, vul je de gegevens van de onderneming in als je in de (winst)aangifte zit.

Een onderneming maak je aan als je een aangifte vennootschapsbelasting, de btw-aangifte, een suppletie of de opgaaf ICP wilt versturen.

In het hoofdmenu staan de onderdelen 'Ondernemingen' en 'Particulieren'. Dit is de snelste en meest eenvoudige manier om een ondernemingen of particulier toe te voegen of te importeren.

Als je kiest voor Onderneming > Particulier toevoegen kun je de gegevens handmatig invoeren, of (in bulk) importeren vanuit een Excel-bestand. Via deze weg importeer je eenvoudig alle ondernemingen waarvoor je aangifte wilt doen. Voor het importeren van ondernemingen en particulieren zijn voorbeeldbestanden aanwezig.

Bij het aanmaken van een aangifte kun je altijd nog een onderneming of particulier toevoegen door op de '+' te klikken naast de selectie van de onderneming en particulier. Deze zijn dan ook terug te vinden in het overzicht 'Ondernemingen' en 'Particulieren'.

Bij ondernemingen zijn de volgende gegvens verplicht om in te vullen:

- Bedrijfsnaam

- Naam contactpersoon

- Adres

- Postcode

- Plaats

- Telefoonnummer

Bij particulieren zijn de volgende gegevens verplicht om in te vullen:

- Voorletters

- Achternaam

- Geboortedatum

- BSN nummer

Een aangifte voor een onderneming kun je op twee manieren starten:

- Je kunt bij het aanmaken van een aangifte een onderneming kiezen uit de lijst; of

- Je kunt een nieuwe onderneming toevoegen bij het starten van een aangifte.

Om de aangifte te starten heb je de optie tot het importeren van de gegevens of het handmatig invoeren van de juiste cijfers. Voor ondernemingen maak je de volgende aangiften:

- Btw-aangifte

- Suppletie omzetbelasting

- Opgaaf ICP

- Aangifte vennootschapsbelasting

Bij de aangifte vennootschapsbelasting heb je de mogelijkheid tot het importeren van de cijfers uit de Balans en Winst- en verliesrekening. Deze optie vind je in de aangifte bij ‘Balans’.

De particulieren worden alleen gebruikt voor de aangifte inkomstenbelasting. Een aangifte inkomstenbelasting voor een particulier kun je op twee manieren starten:

- Je kunt bij het aanmaken van een aangifte inkomstenbelasting kiezen voor een particulier uit de lijst; of

- Je kunt een nieuwe particulier toevoegen bij het starten van een aangifte.